今回はおしどり贈与について解説しようと思います。

おしどり贈与は簡単に言うと、「婚姻期間20年以上の夫婦間で自宅を贈与した場合には、2000万円まで非課税!」という制度です。

(これが全てではないので、詳細は記事をお読みください。)

相続対策として、また生前に権利を保全する方法として有用な手続きですので是非検討してみてください。

この記事を読めば以下のことがわかります。

- おしどり贈与の概略

- おしどり贈与のメリット・デメリット

- おしどり贈与利用時の注意点

では、スタートです。

おしどり贈与とは

おしどり贈与とは、「贈与税の配偶者控除」という特例の通称です。

この特例を利用すると、居住用不動産もしくはそれを取得するための金銭の贈与が行われた場合に、2000万円までは非課税となります。

単純に2000万円の贈与(一般贈与)を行なった場合には、

(2000万円➖110万円(基礎控除))✖️50%➖250万円

=695万円

となるので、約700万円の贈与税を支払わなくて済むことになりますので、かなりお得です。

おしどり贈与を利用する要件

①夫婦の婚姻期間が20年以上であること

この婚姻期間には、いわゆる内縁関係・事実婚は含まれません。

法律婚(婚姻届を提出していること)であることが必要です。

また、同じ相手と結婚→離婚→再度結婚している場合には、通算で20年以上経過していれば特例の対象となります。

②贈与された財産が「居住用不動産」又は「その取得資金」であること

対象となる財産は「居住用不動産」ですので、別荘などは対象外です。

また「居住用不動産の取得資金」を贈与することもできますが、当然使用用途は居住用不動産の取得(売買)に限定されますので、他の用途に使用しないように注意してください。

③居住要件

おしどり贈与には、居住要件もあり、「贈与を受けた翌年の3月15日までに贈与によって取得した不動産に住んでおり、その後も住み続ける見込みがあること」が必要です。

これは、おしどり贈与の特例を利用して不当に節税したりすることを避けるために定められています。

ただし、「住み続ける前提で贈与を受けたが、たまたま贈与から2年後に売却することになった」ということもあり得ますので、「おしどり贈与を受けたら、その不動産に永久に住み続けなくてはならない」ということではないので安心してください。

おしどり贈与のメリット

次におしどり贈与のメリットについて解説していきます。

相続税の節税になる(足し戻しの必要がない)

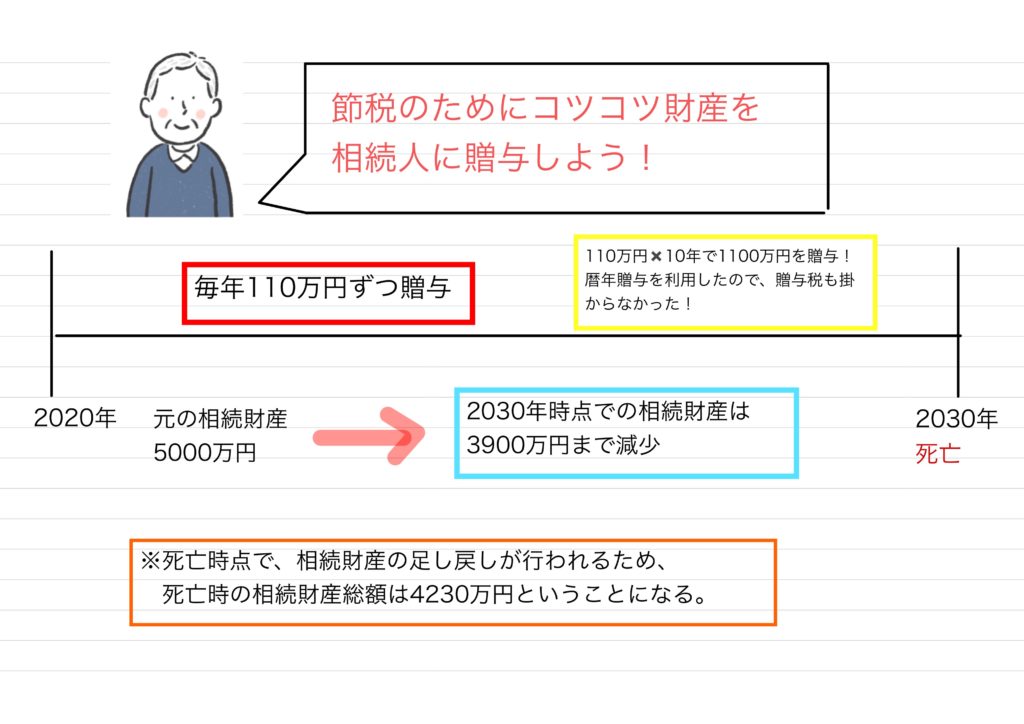

通常の贈与の場合、「贈与が行われた日から3年以内に相続が発生した場合、贈与された額を相続財産に加算して」相続税を計算しなければなりません。

つまり、節税のために贈与を行なっていたとしても、贈与後3年以内に相続が発生してしまうとその贈与を無駄になってしまうというのが原則です。

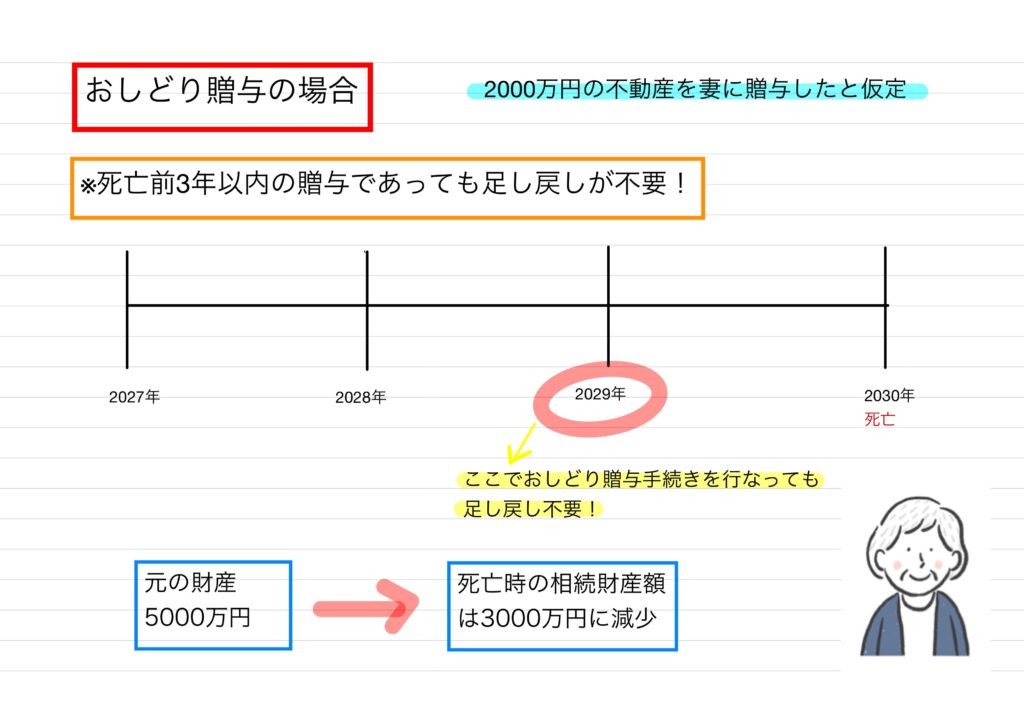

しかし、おしどり贈与を利用して贈与された住宅や資金に関しては、相続発生から3年以内の贈与であったとしても相続財産に加算するという足し戻しを行わずに済みます。

相続税の基礎控除額は最低3000万円はありますので、上記の例の場合には相続税はかからずに相続手続きを行うことができます。

自宅売却時の3000万円特別控除が2人分使える(計6000万円分控除)

おしどり贈与のメリットは相続時の財産が減らせるだけではありません。

生前に自宅を売却する場合にも有用です。

マイホームを売却した場合、居住用財産の財産の特別控除として所得金額から3000万円控除されます。

自宅の名義が夫だけの場合には、売却による所得は夫にだけ発生するため、3000万円だけが控除されます。

夫名義の不動産を5000万円で売却した場合(細かい取得費や住民税等の計算は省きます)

{5000万円(売却価格)➖250万円(取得費5%)➖3000万円(特別控除)}✖️15%

=262万5000円(所得税)

一方、おしどり贈与を利用して妻にも持分がある場合には、夫と妻の双方で3000万円の控除ができます。

夫と妻名義の不動産を5000万円で売却した場合(細かい取得費や住民税等の計算は省きます)

夫={2500万円(売却価格)➖125万円(取得費5%)➖3000万円}✖️15%

=0円(所得税)

妻={2500万円(売却価格)➖125万円(取得費5%)➖3000万円}✖️15%

=0円(所得税)

夫単独名義か夫婦共有名義かで約260万円も税金に差が出てきます。

極端な話、自宅売却が決まった時点で、夫単独名義から夫婦共有名義にし、その上で売却するという方法も取れなくはありません。(実際にやる際は専門家へ相談し、税金や名義変更にかかる費用の試算を行なってください。)

妻に名義を持たせるためにいくらくらい費用がかかるかにもよりますが、使い方によっては自宅売却の際にもおしどり贈与は有用です。

追い出される心配がないから安心

おしどり贈与によって不動産の名義を持っているということは、この先何が起きても追い出される心配がないということになります。

これは精神的にかなりのメリットです。

また、不動産はすでに贈与されているため、相続財産には含まれず遺産分割協議云々の話にはなりません。

よって、仮に相続時に遺産の分割方法について揉めてしまったとしても不動産の名義には何ら影響がないので安心して暮らしていけます。

相続時に預貯金等の取得割合が増える

仮に夫の財産が合計5000万円あったとします。

その内訳は、不動産2000万円、預貯金3000万円です。

家族構成は、妻、長男、長女の4人家族であるとし、法定相続分は妻2分の1、長男・長女が各4分の1です。

被相続人(夫)の相続財産は不動産と預貯金全てですので、法定相続分通りの財産分けを行い、かつ妻が不動産の権利を全てもらった場合の取り分は

妻=不動産(2000万円分)

預貯金500万円

長男=預貯金1250万円

長女=預貯金1250万円

となります。

妻から見ると、住むところはあるけれどもこれからの生活が心配・・ということになってしまいます。

相続が発生した時点で、既におしどり贈与で不動産を贈与しているので相続財産は預貯金3000万円のみです。

そうすると法定相続分どおりに分けたとしても

妻=預貯金1500万円

長男=預貯金750万円

長女=預貯金750万円

となります。

妻は不動産の名義も取得し、かつ今後の生活費となる預貯金も多く取得できるので安心です。

遺産分割時に揉める可能性があるかも?と心配な場合でも事前におしどり贈与をしておくと有利に話を進められます。

おしどり贈与のデメリット

贈与を受けていた側が先に死亡するリスクがある

将来のことを考えておしどり贈与を行なったにもかかわらず、亡くなる順番が変わっただけでおしどり贈与が無意味になることもあります。

例えば、夫から妻におしどり贈与(2000万円分)を行ったが、妻が先に亡くなってしまった場合は、妻の相続財産が増え、その分相続税がかかってしまいます。

相続税がかからなかったとしても、分割方法によっては、夫→妻→夫となってしまう可能性もあります。

亡くなる順番は誰にもわかりませんので、おしどり贈与が確実に節税になるかは断定できません。

相続時の配偶者控除で足りることもある

配偶者への居住用不動産の贈与の特例として「おしどり贈与」がありますが、相続でも配偶者に対しては「配偶者の税額軽減」があります。

この特例は、亡くなった人の配偶者が相続で財産を取得した場合に、次の2つの金額のうち大きい金額まで相続税がかからないというものです。

(1)1億6,000万円

(2)配偶者の法定相続分に相当する金額

相続した財産の金額が1億6,000万円以内である場合、または1億6,000万円を超えていても法定相続分までは相続税はかかりません。

上記を超えて相続税が発生しそうな場合は「おしどり贈与」をしても有効かもしれませんが、その場合は贈与時のコストを相続税の節税額が上回るかどうかを確認する必要があります。

不動産取得税・登録免許税がかかる

不動産を相続した場合は不動産取得税が非課税となりますが、贈与の場合は固定資産税評価額の4%が発生します。

また、登録免許税も相続の場合は0.4%、贈与の場合は2%と、その税負担は5倍にもなります。

そのため、おしどり贈与を利用することでかえって税負担が増えてしまう可能性もあるのです。

| 手続き | 不動産取得税 | 登録免許税 |

| おしどり贈与 | 固定資産評価額✖️4%(特例等あり) | 固定資産評価額✖️2% |

| 相続 | 非課税 | 固定資産評価額✖️0.4% |

遺言などを活用すれば将来の相続財産の取得者を指定することができますので、費用負担を考えて遺言書の作成も検討した方が良いでしょう。

おしどり贈与の注意点

申請書の提出を忘れずに!

当たり前ですが、おしどり贈与を利用する申請書を税務署に提出しなければなりません。

忘れると単なる贈与扱いとなり、高額な贈与税の支払いが発生しますので注意してください。

ちなみに申告期限は贈与を受けた翌年の2月1日〜3月15日の間です。

一度しか利用できない

おしどり贈与の特例は、同一の配偶者に対しては1回しか使うことができません。

婚姻期間が20年経過すれば利用できる特例ですが、20年経過して1回目、さらに20年経過して2回目ということはできないのです。

同一の配偶者でなければ、2回目の適用を受けることができます。

ただ、いずれの場合も20年以上の婚姻期間が必要となるため、簡単なことではありません。

また、相続対策や所得税対策を行う際に、2人目の配偶者を想定して1回目のおしどり贈与を行うことは考えられません。

そのため、現実的に2回以上おしどり贈与を利用することは、ほとんどないのです。

二次相続にも注意する

二次相続とは、1回目の相続(一次相続)で亡くなった人の配偶者がさらに亡くなってしまったときの相続のことを言います。

父がまず亡くなって相続が発生した場合にこれを一次相続、その配偶者である母が亡くなったときの相続を二次相続と言います。

おしどり贈与でなぜ二次相続に注意が必要かと言いますと、父から母による贈与で父の相続税を減らせたとしても母の相続で相続税が増えてしまう可能性があります。

2,000万円分の財産が父から母に移っていますから、母の相続が起きた際にその分母の相続財産が増えてしまっています。

相続は基本的には親から子、子から孫へ財産を引き継いでいくものですから、長い目でみて家族が払う税金を節税できるかどうか考える必要があります。

「おしどり贈与」をすることによって二次相続で相続税がかかってしまうか、かかってしまったとしても夫婦2人分の相続を考えたうえで節税効果があるかどうかを費用面も含めて試算してみる必要があります。

まとめ

「終活」が世間に浸透して久しい昨今ですが、具体的にどのように自分の財産を受け渡していくべきか考えることは容易ではありません。

子供達に財産を渡すことも重要ですが、自分が亡くなった後の配偶者の生活のことを考えると「おしどり贈与」は非常に使い勝手が良いと思います。

自分もやった方がいいのかな?と気になった方はお気軽に弊所へご連絡ください。

お気軽にお問合せください。

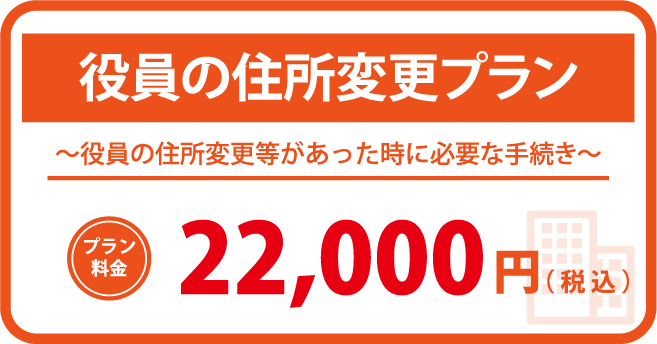

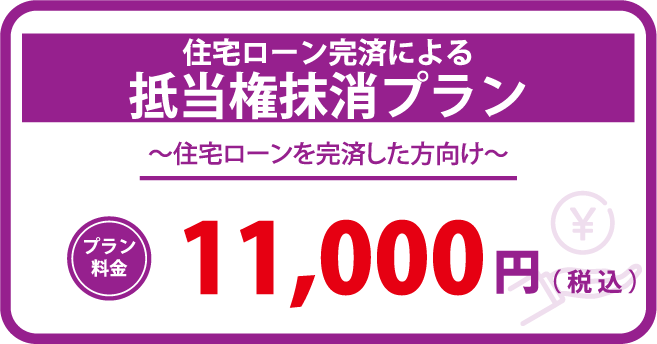

弊所では、ホームページからお申込みいただいた方限定で、お得なパックプランをご用意しております。

各パックプランの詳細をご覧頂き、ご依頼・ご相談をご希望される方は、お気軽にお電話もしくはお問合せフォームよりお問合せください。

※お問い合わせの際には、「HPでパックプランを見た」とお伝えください。