ちょっと待って! それ本当に大丈夫?円満な相続が「争続」になりませんか?

1 我が家は揉めません

自分の家は相続で揉めません。

財産もそんな無いし兄弟も仲がいいです。

財産を法定相続分通りに平等に分けるから争いなんかおきません。

子どもはいません。相続人は私しかいないからもめようがありません。

私がずっと親の介護をしていましたから多く遺産を貰っても誰も文句は言いません。

孫全員に教育資金を平等に贈与したから私の子供たちは満足していてもめません。

2 相続対策は必要ありません

相続人は子供たちだけなので長男の私が全部継ぎます。文句は言わせません。

遺言書も私に有利になるように書いてもらっているから大丈夫です。

ざっと計算してみたら相続税がかからないみたいなので相続対策は必要ありません。

親に相続の話をすると、「死んでから皆で話しをしろ。今は必要無い」と言われている。

3 私が思うように相続させる(できる)から大丈夫

長男が事業を手伝ってくれている。弟や姉妹たちもそれぞれ独立し長男が事業を継ぐのが当然と思っているから安心している。

前妻の子がいるがもう数十年も連絡していない。どこにいるかもわからないので今の妻と子に全て相続させるから大丈夫。

妻が子供を連れて愛人と失踪し20年も行方がわからない。妻が全て悪いから相続はさせない。

4 安心して任せられる人がいるから大丈夫

長女が、「夫は両親の相続を経験して色々と詳しいから安心して」といつも言っている。

また次女の夫は、「経理・総務の仕事をずっとしている。何かあったら任せて」と言っているから安心です。

父の経営する会社の専務が、会社・我が家の財産のことを全て知っている。番頭さんがすべて取り仕切ってくれるので安心して任せられる。

「かけがえのない方」が亡くなった時は、悲しみ、そしてゆっくりと故人を偲ぶ時間を取りたいと誰しもが思いますね。

でも遺産分割の話合いや相続税の申告準備など、するべきことが沢山あり、あっという間に月日が過ぎてしまうのではないでしょうか。

相続はすべて円満に解決しているのでしょうか? 遺産相続を巡っての親族の争い 「争族=そうぞく」 とはどんな状況でしょうか?

家庭裁判所で遺産分割の訴訟になっている現状を見てみましょう

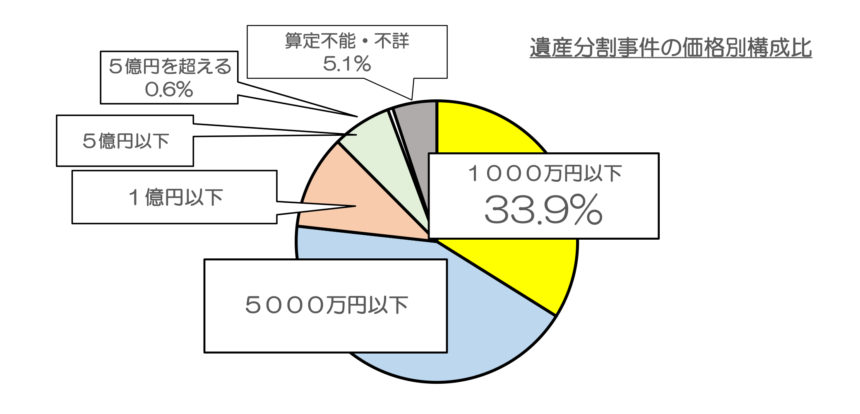

約4分の3が5000万円以下の遺産額です

(最高裁判所「令和元年司法統計 遺産分割事件第52表」より)

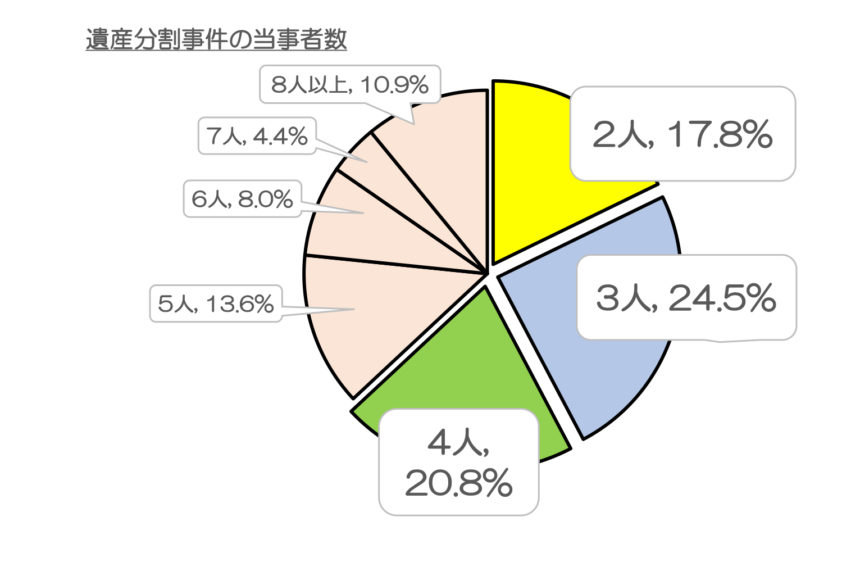

揉めている方の63%が、相続人2人〜4人です

相続人が多いから揉めるわけではありません

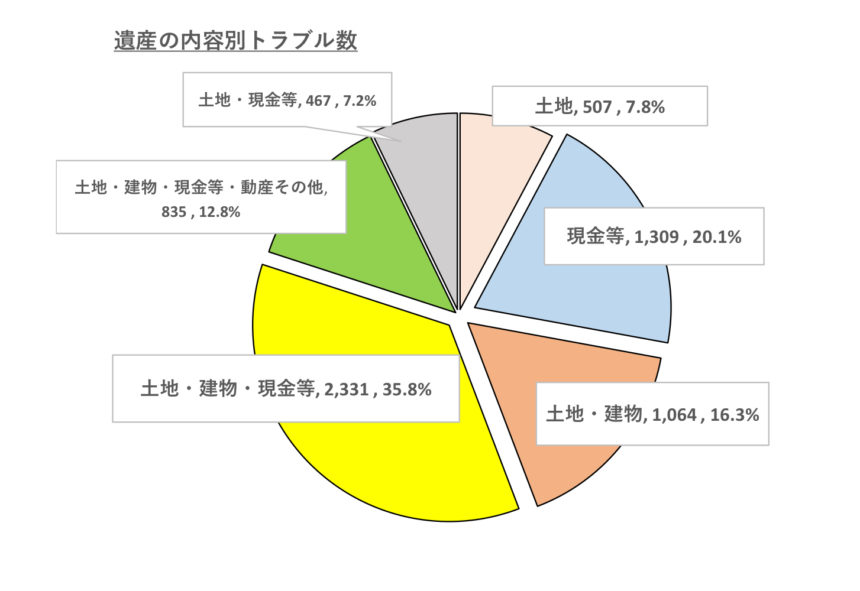

分けにくい財産が多いほど揉めています

比較的分けやすい現金・預貯金や上場会社の株式などに比べ、土地や建物などの不動産は分割が難しい財産です。不動産の割合が大きいと遺産分割の際に揉める可能性が高くなると言えます。

相続トラブルに関する皆さんの意識はどうでしょうか?

(日本財団調べ=「遺贈に関する意識調査2017年」より抜粋引用しています)

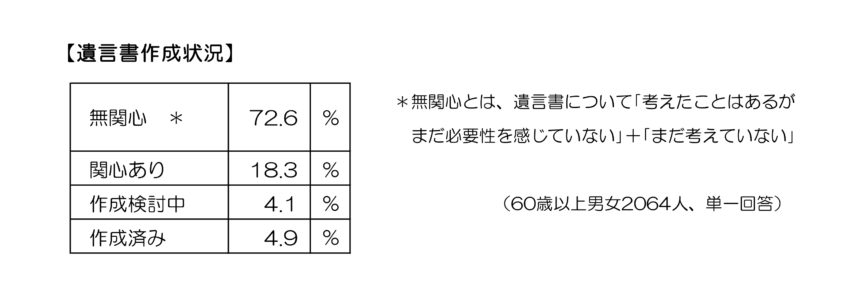

遺言書の準備状況

60歳以上の遺言書の準備状況は、作成済みの方が20人に1人の状況です。

無関心な方が70%を超えています。

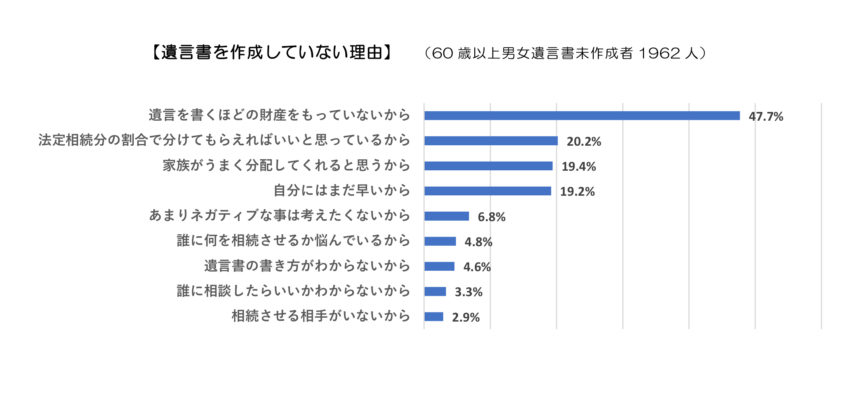

遺言書未作成の理由は「遺言を書くほどの財産を持っていないから」や「自分にはまだ早い」などが多い傾向にあります。また、「法定相続分の割合で分けてもらえればいいと思っている」や「家族がうまく分配してくれるだろう」と遺族任せの意識も強いと言えます。

相続トラブルに対する意識

60歳以上の相続経験者の約20%がトラブルを経験しています。

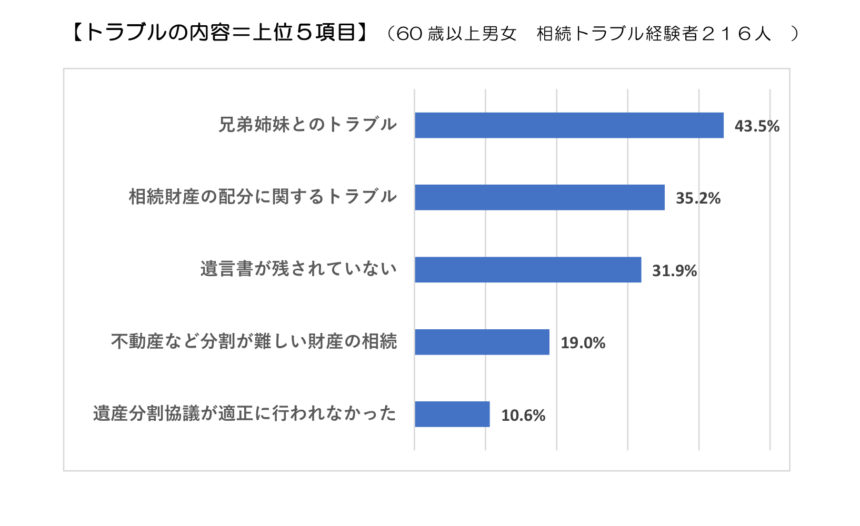

トラブルの内容をみると、第1位は「兄弟姉妹とのトラブル」ですが、その他の内容も見ると、日頃大丈夫と思っていることがトラブル原因になっていることがわかります。

【相続トラブルの経験】 (60歳以上男女 財産相続経験者1154人)

相続トラブルを経験していない 81.3%

相続トラブルを経験した 18.7%

相続に関しての親子間の話し合いの状況

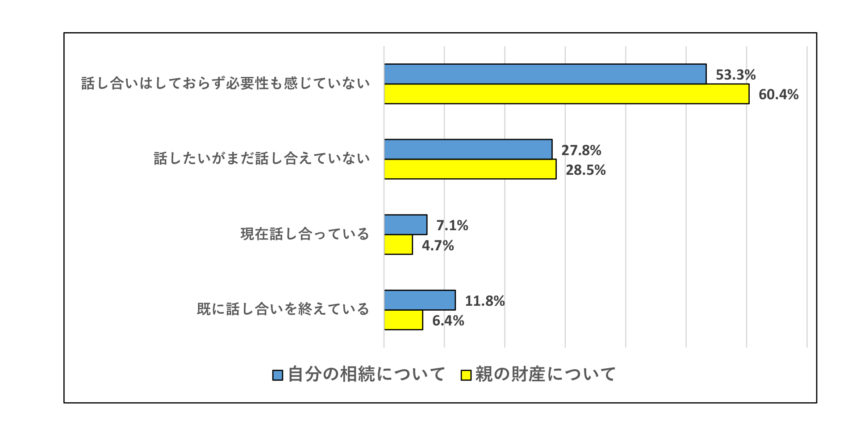

・親世代も子世代も30%が「話し合いたいが話し合えていない」状況です。

自分の相続=60歳以上男女で子供のいる人 1717人

親の財産 =20歳~59歳の男女で親がいる人 909人

【話し合いができない理由=上位5項目】

(話し合いたいが話し合っていない人 親世代60歳以上1393人 子世代59歳未満 808人)

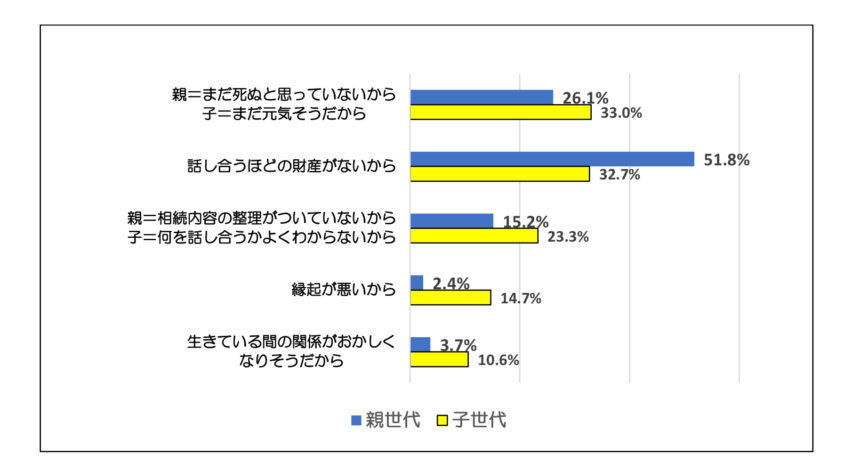

子世代は親以上に、「縁起が悪いから」や「生きている間の関係への配慮」など気にしています。

親世代からの話し合いのきっかけ作りも必要です。

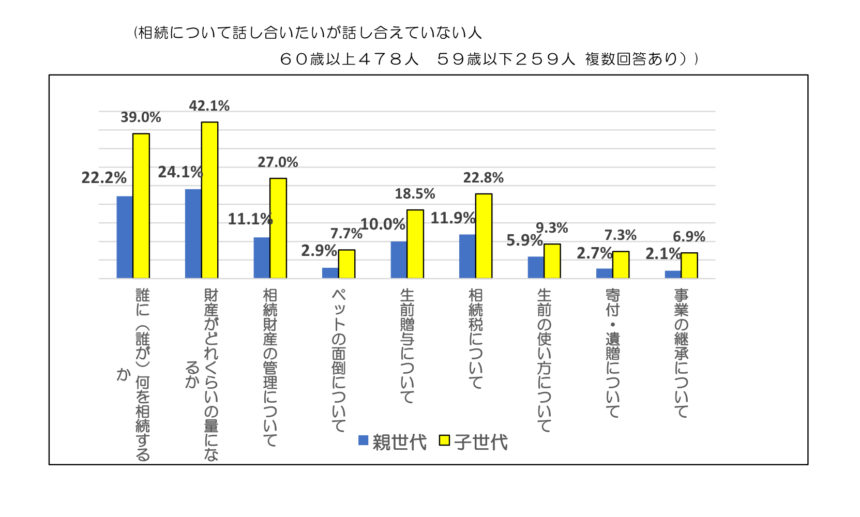

話し合いたい内容は?

・親世代は 「相続財産の量」 「誰が何を相続するか」 に関心が高い状況です。

子世代は 親の関心に加え 「相続財産の管理」 「相続税」 「生前贈与」 など幅広いことを話し合いたいと考えています。

(相続について話し合いたいが話し合えていない人60歳以上478人 59歳以下259人 複数回答あり))

訴訟やトラブルの現状をご理解いただけたと思います。最初の質問に戻りましょう。「争続」になりませんか?

「遺産額が少ないから大丈夫」は要注意です。

なんと相続争いの34%が遺産額1000万以下です。

1000万~5000万以下の遺産額のトラブルは43%を占めます。

遺産額が少ないから安心とは言えません。

「家族がみんな仲良しだから大丈夫」も注意しましょう。

トラブル経験のある方は「兄弟姉妹とのトラブル」を第1位にあげています。

また「少人数家族だから話し合いもうまくいく」も要注意です。

遺産分割訴訟では相続人が2人の場合が18%、3人が25%、4人が21%を占め少人数で揉めています。

子どもがなく、両親も既に他界している方が亡くなった場合は、故人に兄弟姉妹がいれば配偶者と兄弟姉妹が相続人となります。

遠方や会ったこともないかたとの話し合いはスムーズにいかない恐れがあります。

→兄弟姉妹が先に亡くなっていれば、その人の子供が相続人となり(代襲相続と言います)、話はさらに複雑になる可能性があります。

「法定相続分のとおりに分けるから」はとても心配です。

亡くなった方がそれまで住んでいた土地・建物が相続財産を占める割合はかなり高い状況にあります。

土地や建物は簡単に分割ができないため、法定相続分どおりに分けるのは困難といえます。

妻(配偶者)と子供2人のケースでは法定相続分は、配偶者1/2 子供が1/4ずつとなります。

全員が法定相続分どおりに遺産をもらいたいと主張すれば協議はまずまとまりません。

もし遺産の現金が少なければ、妻が住んでいる土地・建物を売却してその現金を法定相続分どおりに平等に分けなければなりません。

妻のその後の住まいや生活資金が確保できないことも考えられ協議がまとめることは困難でしょう。

「親の介護は自分がやっていたから遺産は多く」はトラブルに発展?

「相続する財産が、面倒をみていなかった他の兄弟と同じなのはおかしい。自分は親に貢献していたのだから多いのは当然だ」 と考えるのは自然かもしれません。

また、同居の長男の妻など相続人ではない人が親の面倒をみていることもかなりあり、「この貢献を評価しないのはおかしい」 と考える人も多いと思います。

民法ではこうした貢献について、相続人の中に被相続人(亡くなった方)の「財産の維持または増加」 について 「特別に寄与」 したものがいる場合は、その寄与分が認められた分だけ、他の相続人より多く遺産相続できると規定しています。(民法904条の2=寄与分)

また、長男の妻が介護するなど貢献した場合は相続権がないため一切金銭を請求できなかったため公平に反するという問題がありました。

このため貢献した親族が一定の要件で相続人に対して金銭請求をすることができるようになりました。

(2019年7月1日施行 民法1050条=特別の寄与料の請求)

実はこの「寄与分」や「特別の寄与」を相続人の一部の人が主張することにより紛争が起きやすい現状があります。

被相続人(亡くなった方)へ自分は人一倍貢献したと主張すると他の相続人は内心では面白く無いと感じることもあるでしょう。

本当に貢献していたかへの疑念や金額の算定方法など話し合いが決裂し訴訟などに発展することはよくあります。

→親の面倒は長男もしくは娘が当然みるべきという社会通念はまだまだ残っています。

他の兄弟姉妹が「長男が面倒を見るのは当然のこと。自分は法定相続分はもらう」と主張するとトラブルに発展します。

寄与分、特別の寄与料が認められるハードルはかなり高いといえます。

→ 民法では、「親や兄弟姉妹は互いに扶養をする義務がある」と定めています。

(877条第1項 扶養義務)

単に、「食事の世話をずっとしていた」や「病院の送り迎えをした」では当然の事で特別の寄与をしたとは認めてもらえないでしょう。

「生前贈与を平等にしているから」は疑心暗鬼を招く恐れあり。

生前贈与がこども全員に平等に行われ、その内容を全員がわかっていて納得していれば何ら問題は生じないでしょう。

しかしながら、兄弟姉妹間のトラブルが発生第1位を占め、一方子世代は19%が生前贈与について事前に話し合いたいと考えています。(前述 日本財団調べより)

親から子への贈与は他の兄弟姉妹は覚えていて、本当に平等か?、隠れて援助してもらったのではないか? など、今までくすぶっていた不満が一気に噴出することは珍しいことではありません。

→ 「孫全員に平等に教育資金を贈与したからもめない」 は 「私は子が1人。妹は子が3人。金額が違って不公平だ」 とならなければいいのですが・・

「相続対策は必要ない」は、何か誤解していませんか・・

遺留分の制度を忘れないでください

長男の権限で文句言わせないとか、遺言書で自分1人が相続するように書いてもらったなどは、他の兄弟姉妹から不平・不満がつのり、話し合いができないくらいのトラブルになる可能性があります。

遺言書があれば被相続人の意思が尊重され遺言書の内容が最優先されます。

内容に納得できない人は遺留分の請求を行う事となるでしょう。

(遺留分=相続人の中で一定範囲の相続人に対する一定割合の相続財産の留保分で相続人の生活を保障する制度)

相続税の有無はトラブルの発生とはほぼ無関係

相続税がかからないから相続対策は不要という方は多いのですが、訴訟になった相続トラブルの34%は遺産額1000万以下です。

相続税の基礎控除額は、「3000万円+(法定相続人数×600万円)」 ですので、この方々は相続税はかかっていません。

また43%は遺産額1000万~5000万以下です。

基礎控除額だけの単純計算ですが、相続人が4名であれば相続税はかかりません。

(3000万円+4人×600万=5400万が控除され被課税です)

「私の思い通りの相続」はそのとおりにいかない恐れが・・

長男など子供への事業の承継は細心の注意をする必要があります。

事業の承継は株式会社などの法人であれば、たとえ被相続人(亡くなった方)が社長であっても相続人がそのまま会社の事業資産を相続したり社長の地位を引き継ぐことはできません。

法人の意思の最高決定機関は株主総会です。

被相続人となる経営者は遺言で所有する株式を長男に全部相続させれば、株主総会で権利を行使し自分を取締役に選任することができます。

→ 取締役の選任は株主総会での決議事項です。株主として他の取締役の選任・決定が可能です。

遺言がなく、遺産分割協議がまとまらず法定相続分で株式を分割相続すると、相続人それぞれが株主として自己主張をし紛争となる恐れが高まります。

誰が事業継承するか相続人間でしっかりと話し合い、跡継ぎが株式を集中して相続することが極めて重要となります。

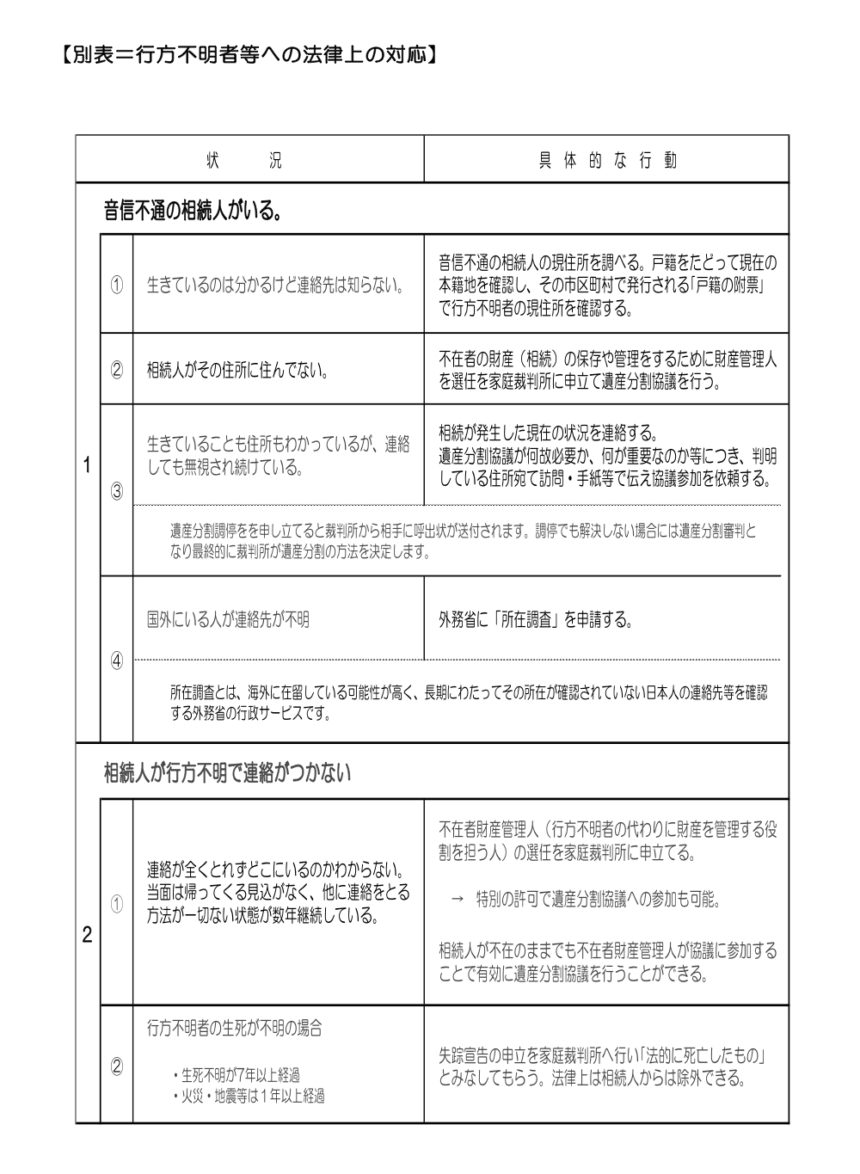

音信不通者や行方不明者がいると遺産分割協議ができません

「数十年も連絡していない前妻の子と音信不通」や、極端な話として「愛人と失踪して行方不明の妻と子」 ような場合は遺産分割協議が進みません。

無理にまとめても協議が無効となります。

誰が何をどれだけ相続するか相続人全員による遺産分割協議で行い相続人が1人でも欠けている場合は無効となります。(民法第907条 遺産の分割の協議または審判等)

また戸籍をたどったら親族の誰も知らない愛人の隠し子がいてどこにいるかわからないようなケースもあるでしょう。

こうした場合はあらゆる手を尽くして探し出し連絡するか、法律が認める方法で相続人が不在のまま遺産分割協議を進めるしかありません。

(別表=行方不明者等への法律上の対応をご参照ください)

連絡不能や行方不明の方がいて心配な場合は、遺言書の作成が必要です。

→ 遺言書があれば遺留分を除いて遺言書の内容が優先されます。

遺言書に従い遺産分割をすることができ相続人間の協議が不要となります。

また行方不明者の住所調査、不在者財産管理人の選任、失踪宣告の手続きなどが必要ありません。

ご自分が亡くなったなった後のスムーズな相続のためには最良の方法となります。

「相続人以外=部外者の口出し」はご法度です

遺産は相続人全員が納得し合意すれば自由に分割内容を決めることができ、法定相続分通りに分けなくても良いことは、これまでの説明でおわかりいただけた思います。

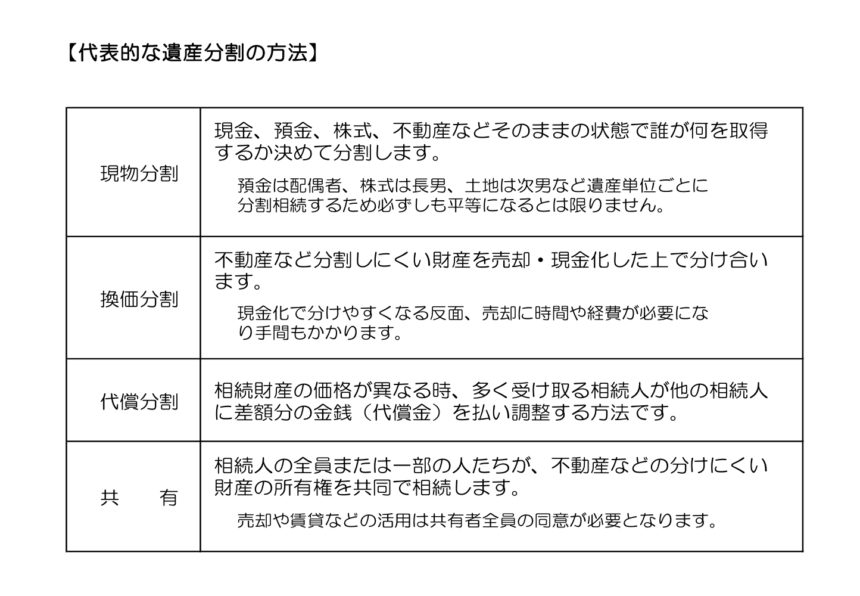

遺産は現金や預金・株式だけで無く、それまで故人が住んでいた建物や土地などの分割の難しい不動産など多岐にわたります。

スムーズな遺産分割には相続人の方々の状況に応じて最善の方法をとることが必要なことは言うまでもありません。

大切なことは財産の種類や金額、生前贈与の有無や介護などの状況、相続人の生活実態等から、1人1人が自分の希望を正直に冷静に話し合う事ではないでしょうか。

最も重要なことは相続人だけで話し合うことです。

相続人以外の人が口出しをすると、その人が関係する相続人の主張を代弁した利害関係が前面に出て大きなトラブルになることが往々にしてあります。

→ 相続人間でも声の大きい人が自己主張して萎縮され何も言えなくなる。

悪いようにしないと言葉巧みに騙された。相続放棄の署名を勝手に求める。

財産を使い込んで渡さない。

その他数え切れないほど数々のトラブルが相続協議で発生します。

相続人でもない第三者が親族だからといって、相続に口出しをするとサスペンスドラマさながらの修羅場となりかねません。

絶対に避けてください。

(まとめ)無用なトラブル(争続)にならないために

生前の話し合いと事前準備

法定相続人と相続財産について被相続人と話し合い確認しましょう。

親世代は 「相続財産の量」 「誰が何を相続するか」 に関心が高く、子世代はこれに加え 「相続財産の管理」 「相続税」 「生前贈与」 など幅広いことを話し合いたいと考えています。(前述 日本財団調べより)

「認知された愛人の子が突然現れた」 「預金通帳が見つからない」 「パソコンのパスワードがわからずネット銀行・証券の取引口座、資産内容がわからない」「祖父から相続した自宅が名義変更の登記をしていなかった」など、いざ相続が始まると想像もしなかったことが次々におこり遺産分割どころではなくなることがあります。

生前に被相続人と 「相続人は誰か」 「財産は何がどれくらい具体的にあるのか」を確認しあうことが円満な相続の出発点になると言えます。

財産確認と相続人の確定後、家族全員で今後のことについて冷静に話し合いをすることがとても大切なこととなります。

財産をどう分けるかという具体的な生々しい話し合いよりもまずは、「親が介護や病気療養が必要となった時、老後生活をどう兄弟姉妹でフォローするか」「自分たちの生活にどう関係してきて自分は何ができるか、できないか」などを率直に話し合い、それぞれの考え方や実際に介護を担う人の苦労など互いに理解しておくことが、相続と遺産分割を円満に進めるための最大のポイントとなります。

→冷静な話し合いと円滑なコミュニケーションは円満な相続実現に直結します。

遺言書は必須で絶対条件です

遺言はその内容が個人の最終意思として尊重されるため、相続の争いやトラブルを未然に予防することができます。

遺言書がない場合は遺産分割協議が必要となるため様々なトラブルに発展する可能性があります。

遺言は遺言者が単独で行い遺言者の死亡後にその効力が発生します。

生存中には遺言者の意思を確認することができません。

遺言の解釈について混乱を避けるため、法律上効力のある遺言は、民法でその種類と形式が厳格に定められていて、これに反する遺言は無効と判断されます。

普通方式遺言(自筆証書遺言、公正証書遺言、秘密証書遺言)、特別方式遺言(危急時遺言、隔絶地遺言)の2種類がありますが、一般的に馴染みの深いいわゆる遺言は普通方式の遺言といえます。

( 民法968条 自筆証書遺言、969条 公正証書遺言、970条 秘密証書遺言 )

確実に遺言を実行するには公正証書遺言がおすすめです。

公正証書遺言は公証人が関与するため遺言が無効となることはまずありませんが、これ以外の遺言の場合には法的な要件不備による無効という結果になることがあります。

また、法的には有効であっても一部の相続人を優遇する偏った内容で、他の相続人への配慮が足りないなど訴訟になるケースも珍しくありません。

相続人間の無用な争いを防止するといった視点を持った遺言書の作成が重要といえます。

遺言書について詳しく知りたい方はこちらへ

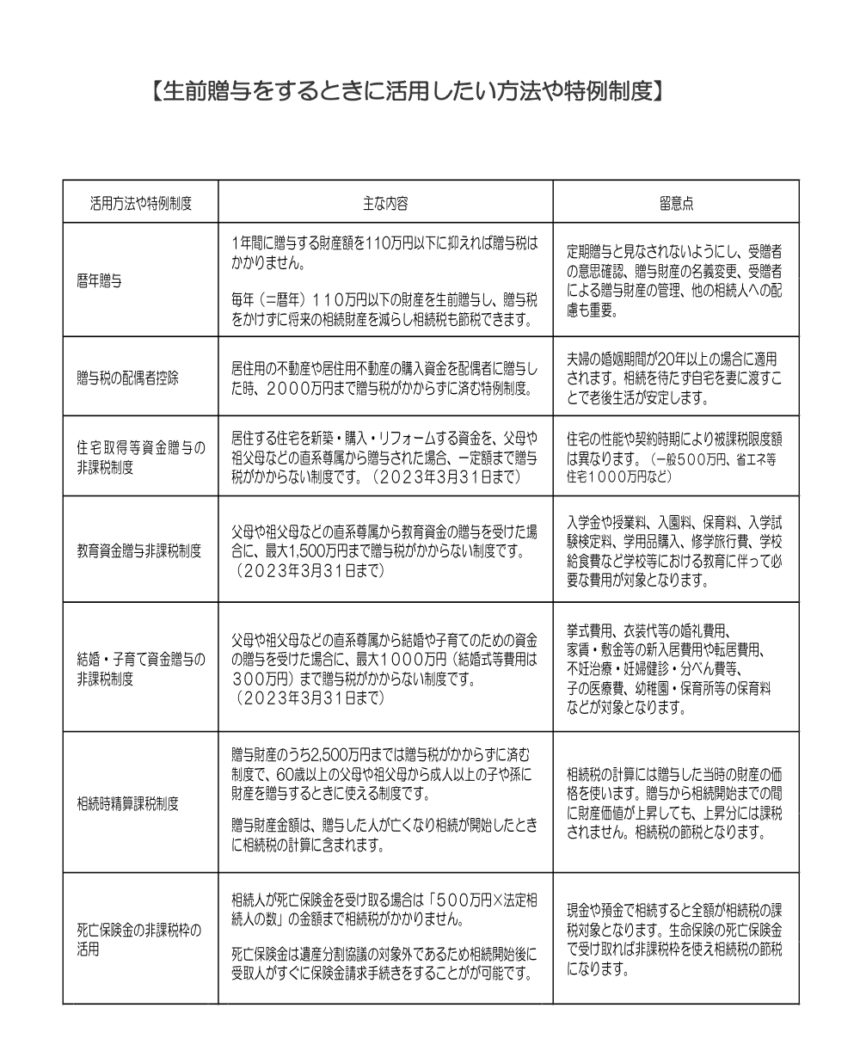

生前贈与を活用した争族の回避

自分の意思でもって財産を引き継いでもらいたい人に無償で譲り渡すことができる「生前贈与」 は財産の評価額に応じて「贈与税」がかかってきますが、財産の前渡しと、相続税を減らすという二つの効果が期待できます。

→生前贈与をするときには贈与税を節税できるかどうかがポイントになります。

一方、遺産の分け方を巡って相続人同士で争いになりそうな場合でも、生前に財産を贈与して遺産を減らしておけば、そもそも争いの原因になる遺産が減っているため少しでもトラブルを回避することが可能となります。

→遺留分を巡ってのトラブルが起きないよう注意する必要があります。

【生前贈与をするときに活用したい方法や特例制度の概要は別表をご参照ください】

分割しにくい不動産を生前に売却し現金化しておく

分割しにくい土地や家など不動産は、誰が相続するのかもめることがあります。

生前に不動産を売却し現金化しておけば、遺産分割が簡単になりもめる可能性が低くなります。

遺産の評価総額によっては相続税の課税対象となる、あるいは増加することも予想されますので十分な検証が必要ですが、争続回避方法の一つとして検討してはいかがでしょうか。

生命保険に加入し死亡保険金受取人を指定する

遺言書がない場合は遺産分割協議を行いますが、生命保険の死亡保険金は遺産分割協議の対象外となります。

死亡保険金は誰が受け取るかを巡ってもめる余地はありません。

死亡保険金の受取人は相続開始後にすぐに保険金請求手続きをして保険金を受け取ることができます。

遺産分割協議がもめそうな場合、遺産で生活費の確保を望んでいる相続人がいれば生命保険の活用は大変助かることとなります。

お気軽にお問合せください。

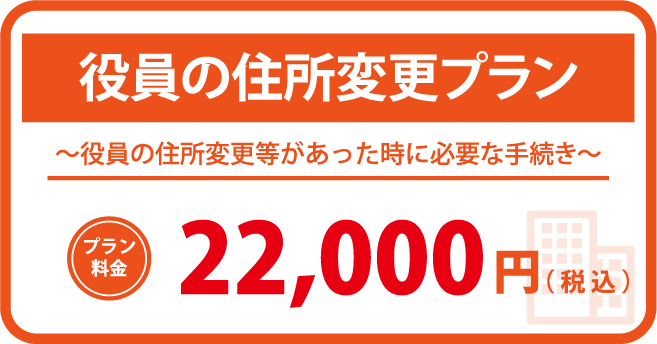

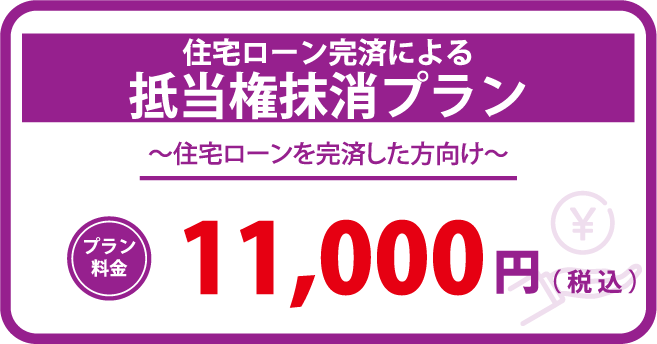

弊所では、ホームページからお申込みいただいた方限定で、お得なパックプランをご用意しております。

各パックプランの詳細をご覧頂き、ご依頼・ご相談をご希望される方は、お気軽にお電話もしくはお問合せフォームよりお問合せください。

※お問い合わせの際には、「HPでパックプランを見た」とお伝えください。